敏腕会社員投資家である奥山月仁さんのブログをみて〜エナフンさんの梨の木〜

数億円の資産を株式投資で形成できた敏腕サラリーマン

色々とIR資料を見たり調べて見ましたが、harukiにはこの株の魅力は理解できませんでした。

色々とIR資料を見たり調べて見ましたが、harukiにはこの株の魅力は理解できませんでした。

こんにちは、HARUKIです。

本ブログでも散々言っておりますが、

・「GDPがこれからも伸びることが確定路線であり、投資環境が整っているアメリカ株に長期投資することは成功する資産形成の一つ」

ということです。

ただ、最近のアメリカIT株急落でIT株がかなり値を下げていますが、アマゾンやアルファベットが伸びているときは、マクドナルド/GE/P&G等の株価は落ちていたので、時流をみて個別銘柄を選定することが非常に重要です。

特に、アメリカ株式は

①好調期は、グロース株が伸びる(現在ですと、アマゾンやアルファベット等のIT株ですね)

↓

②警戒期は、グロース株が売られディフェンシブ株が買われる

↓

③不景気は、グロース株が底値になりディフェンシブ株も売られる

↓

④立ち上がり期は、景気刺激策が講じられて金融株や不動産関連株が好調になる

↓

①・・・・・

という風な循環をくり返すしております。

そのため、①→②、②→③、③→④、④→①になるタイミングを適切に把握することができれば、ぼろ儲けができます。w

が。。。。

時流を見極めるのはほぼ無理!

です笑

harukiをはじめ、様々な有名投資家が、最適なタイミングで投資株をしたいと思っていますが、暴落時ほど株式の購入が難しく、好調期ほど株式を売るのが難しいです。

また、①→②→③→④のタイミングも一定周期で循環する訳でもないので、オススメは時間分散投資です。

が、これもコツコツするだけで、銘柄を間違えると悲惨なことになるので、領域も気にすべきです。

そして、そんな領域選定に迷う皆さんに朗報があります。

それは、

・IT株と生活必需品株に関しては、株価が反比例関係にあるため、不安定なタイミングではこの2種類の株を両方保持することで、リスク分散がうまくできる!!

ということです。

最近のアマゾン・アルファベット株暴落時も、マクドナルドやフィリップモリス等の生活必需品株は株価が上がっていました。

IT株でもマイクロソフトのように株価が上がっている株もありますが、正直市場の期待を超えて成長するかどうかは割と博打要素が大きいため、このように複数のセクターに分散投資をすることが重要です。

こんにちは。HARUKIです。

またまた息抜きブログですw

最近我らがブロガーのヒール役バフェット太郎さんのブログの勢いがすごいです。

【AMZN:18.Q3】ネット小売り世界最大手のアマゾン・ドットコム、終わりの始まりか

米ハイテク株暴落で大草原www個人投資家はディフェンシブ中心の投資戦略を心掛けろ!

ブログの特徴としては。

・やたらに「www」が多く、嫌悪感を抱きやすい内容

・基本は、グロース株を罵倒し、「高配当米国株(所謂ディフェンシブ株)」を過剰に評価

・発言が極端

・最後の「グットラック」の使い方を間違えている

という特徴があります。

考察自体は、意外にしっかりもしているのですが、一部の読者から大変嫌われているのは事実です。

多分、米国株式投資で最も嫌われています。

まあ、本人もPVを稼ぐためにわざとやっていると思うのですが、正直ちょっと極端です。

ただ、一方で行っている事も一部理解です。

バフェット太郎さんは、ウォーレンバフェットが好むのような、参入障壁が高く企業の永続性があるような株式の中でも、

成長期ではなく成熟している企業の株式(配当が高い)を長期保有する戦略を遂行しています。

そして、主に上記だけでなく、時間投資をして、配当を再配当するような戦略です。

・バフェット太郎さんの基本戦略=①安定した高配当株+②時間軸を味方につけた分散株式投資+③長期投資+④再配当戦略

これはこれで正しい戦略です。

また、企業の株式は、基本的に、

A:成長期(グロース株が強い)→B:期待過剰期(グロース株が売られ始める*今ここ)→C:不況期(リーマンショック等。ディフェンシブ株が強いです)→D:不況脱出期(ディフェンシブ株が最強に強くなる時)

を繰り返しているので、今はBでこれからバフェット太郎さんの投資実績はよくなると思います。

ただ、1つだけ異論を唱えたいのが、

・アマゾンやgoogleはすでに、バブルではなく確立したテクノロジーでインフラになっている

ため、確かに配当はないですが、今後も長期的には株価が上がっていくことが予想荒されます。

実際、リーマン後にもアマゾンの株価は急落しましたが、その後上がって今や1兆ドルの企業価値がある素晴らしい企業です。

正しい時間軸が半年、1年、5年、10年どれなのかはわかりませんが、今後は一部の現在ディフェンシブ株と言われているような企業が衰退し、現在の成長企業がどんどんディフェンシブ株になると推定されます。

こんにちは。HARUKIです。

最近多分五年以上前の昔のメモ帳を見ていました。

昔から資産運用には興味があったのですが、

◼️昔のメモ

株購入時は以下に留意

・ボラリティの低いときは投資リスク低い

・出来高も大きくて新高値を更新すると本物っぽい

・赤字脱却企業を狙う

・リストラ株は買うな

・政策恩恵株は買う

・競合優位性が高い企業は買い

・オンリーワン株は狙い

・業績伸びる所はもつ

・株価の上昇目標値は二段波動論で

・Rciはボラリティが低い時のみ有効

・売りあげがのびてないと利益を継続的にあがってこない

Rciとか指標は懐かしいですね。笑

僕は現在一切見ていないのであまり参考にならないですが、

上記のコメント(メモ書き)は、

・出来高も大きくて新高値を更新すると本物っぽい

→これは昔からよく言われている真実ですが、

・赤字脱却企業を狙う

→株は結局期待値なので、赤字企業が黒展(特に予想外の黒字)

・リストラ株は買うな

→これ本当に注意です。特に1つ前の、

・政策恩恵株は買う

→これも正しいですね。

・競合優位性が高い企業は買い

→ウォーレンバフェットも言っていますが、ウォール(塀)

・オンリーワン株は狙い

→これは物によりますがまぁまぁ大事ですね。ただ、

・業績伸びる所はもつ

→これは業績伸びる株のことでしょうが笑、まぁその通りです。

・売りあげがのびてないと利益を継続的にあがってこない

→これ地味に大事です。

全体的にみると、

【オススメ度:★★★★★】WealthNavi (「ウェルスナビ」)でお手軽国際分散投資〜世界経済の成長を取り込む〜

楽天証券↓

こんにちは、harukiです。

今週は、アメリカ株が一時的に大きく値を下げました。

特に、今まで高PERであった「テック系株(ネットフリックス、アマゾン、アルファベット、フェイスブック等)」とエネルギー株の下げが大きく、

・リーマンショック級の値下げがまたあるのではないか??

と市場が疑心暗鬼になったこともあり、各種ニュースが暴落を煽りました。

そして、日経や各種主要メディアは勿論下記のような個人ブログもアメリカ市場の暴落と今後起きるだろうリーマンショック級のイベントを期待して記事を書きました。

各種記事の暴落の理由としては、

①FRBの大きな利上げ

②米中貿易摩擦の悪化

と挙げられており、実際の数字も上がっており一見すると最もらしく見えます。

が、よーくみると暴落の率は5%前後のものが多く、リーマンショックや世界恐慌の時とは違います。

ただ、三菱サラリーマンさんのように現実をしっかり観れている方は別のようで、

↓三菱サラリーマンさんのブログ↓

彼のような優秀な投資家がそこまで狼狽売りしておらず、結果としてそこまで株価は下がっていません。

冷静に市場を見れている方は見ているのですが、メディアや各種ブログは煽って記事数やPV(ページヴュー)を増やすのが

仕事で、実際はアメリカ株はそこまで暴落していません。

過去利上げをしたときも同じような値動きはしているので注意は必要ですが、各社の企業業績もよくまだ株は上がると想定されます。

【オススメ度:★★★★★】WealthNavi (「ウェルスナビ」)でお手軽国際分散投資〜世界経済の成長を取り込む〜

楽天証券↓

こんにちは。HARUKIです。

最近息抜きコンテンツばかり更新していますねw

コンサルの転職支援も十分良いのですが、最近は不労所得獲得のために、「株式投資」に力を入れておいます。

給与所得でも良いのですが、やはり労働所得より不労所得の投資で稼ぐ方が良いですね。

最近は特に、景気が絶好調のアメリカ株への投資に力を入れており、業績は大変良いです。

ただ、直近のアメリカの長期金利でまたまた株式市場が下がったので、今は少し涙目ですが・・・笑

さて、そんな中本ブログでも紹介した以下3サイトをよく見ています。

・バフェット太郎の秘密のポートフォリオ(米国株配当再投資戦略)

・Grow Rich Slowly シーゲル流米国株投資で億万長者になる!

最近は、特にHiroさんが書かれている「アメリカ株 シーゲル 流米国投資」のブログが大変面白いです。

面白すぎてかつ文章の書き方がロジカルで中立的なので、最近newspicsまで記事を取り上げたようです。

今日は、そんなhiroさんのブログについて記載します。

さて、皆さんはシーゲル株式投資をご存知ですか?

シーゲル の株式投資は一時期一世を風靡した投資方式で、

・比較的配当利回りが高い、成熟優良銘柄を長期で保有して配当再投資を繰り返すという投資戦略

です。

この投資方式は今では、アマゾンをはじめとするグロース株(主にテック株)に負けていますが、不景気がきたタイミングですと

圧倒的な成果を出しています。

主に成熟優良株に投資しているため、「参入障壁が高く、成熟して配当を多く出しているディフェンス株への投資」ということもあり、今は投資成績が芳しくないのですが、hiroさんはこのシーゲル 流に非常に力を入れています。

かのウォーレンバフェットはアップルにも投資していますが、上記3ブログは全て「バリュー投資」や「シーゲル 投資」等の「不景気時に本領をはっきするディフェンシブ株ばかりに投資しています。

日本人の悲観論大好き癖がここでもはっきされていますねw

ただ、とはいっても歴史は繰り返すものでいつかリーマンショックのような不景気はきます。

その際に、このような成熟セクターで配当が高い企業は短期投資筋や投機筋が少ないので、不景気時の暴落には影響を受けにくいです。

配当が大きくなり、かついずれ好不景気の波で株価が戻ることがわかっているようであれば、上記のような成熟企業への投資は一つの正解となります。

そして、その中でhiroさんは、元公認会計士で現在の上場企業の経理だけあり財務観点の面白い独自解釈をされています。

例えば個人的に良いなと思ったのは以下です。

ROEが高い企業は長期投資に適しているが、ソッコーでお金持ちにしてくれるわけではない。

http://growrichslowly.net/high-roe-is-suitable-for-long-hold/

この辺りは財務に詳しい人が書いたブログですね。

ROEの考察は同じようなファイナンスバックグラウンドのものとして面白いです。

是非皆さんもみてください!!

また、ヒロさんも言っていますが、国際分散投資は非常に重要です。

harukiとしては以下投資をおすすめしており、是非ご覧ください。

【オススメ度:★★★★★】WealthNavi (「ウェルスナビ」)でお手軽国際分散投資〜世界経済の成長を取り込む〜

こんにちは。HARUKIです。

本日は、バブル株やバブルの投資対象に投資する怖さについて記載します。

そもそもバブル株やバブルの投資対象の定義ですが、以下のように定義されます。

①バブル株:実際の事業進捗が芳しくなく、営業利益も営業キャッシュフローも伸びていないにも関わらず、その時代時代のテーマ

のみで投資家から期待をされて株価が上がってしまっている株

→例:ITバブルの時のITベンチャー株全般(ただし、amazonやgoogleのように事業進捗が良い企業はこれらの株に含まない。

事実、その後数年ホールドして良いれば安定した成長の通り、株価も急回復し、現在では時価総額が100兆円に行きそうな勢い

②バブルの投資対象:実際の需給バランス以上に、その時代時代のテーマのみで投資家から期待をされて取引価値が上がってしまっている投資対象

→例:チューリップバブル。仮想通貨。昔の不動産。最近だと仮想通貨がわかりやすいと思いますが、みんなあれこれ机上の空論で仮想通貨の価値を算定していましたが、ビットコインに代表されるように現在の大多数の仮装通過は問題が多すぎて、まだ決済手段に現実的に適用することは難しいにもも関わらず(セキュリティ、一部の通貨の取引速度)、その期待感から圧倒的に価値が上がっていました。結果は、皆さんご存知の通り火葬通貨に。。。

さて、上記を見ると確かにそうだな~~と思っていただけると思うのですが、この見極めが大変難しいです。

そもそも、「実際の企業や投資対象の実力」を正確に評価できれば、それだけで億万長者になれる素晴らしい方法ですが、過去の経験則からおおよそ以下の方法で見分けることができます。

①バブル株の見分け方:株であれば、「営業キャッシュフロー」と「財務キャッシュフロー」が伸びていれば、割と成長し続ける可能性が高いです。(厳密には、財務CFはマイナスだと投資なので、より投資をしていればですが)

勿論単純な財務だけではなく、よくharukiが記載するharukiの5原則も大事なので、「市場性」・「NO1かどうか」・「競合優位性・参入障壁」・「経営者の優秀さ」・「ビジネスモデルとして構造的に営業利益率が高いか」等の原則を見る必要がありますが、結果としては営業キャッシュフローにファクトとしてかえってきます。

また、将来のキャッシュも財務キャッシュフローから想定はできるため、このような営業キャッシュフローと財務キャッシュフローをみれば、ある程度の割高/割安の議論は可能です。

そのため、よく物議をかもす「Amazon株」/「メルカリ株」/「弁護士ドットコム」等は、この点をクリアしているのでバブル株ではありません。

(弁護士ドットコムは、クラウドサインというプロダクトのKPIの達成率が良いので、いずれ営業キャッシュフローも劇的によくなるはずです。LTV系のビジネスは、少し変わったモニタリングをする必要がありますが、結論バブル株ではありません)

②バブルの投資対象:こちらは見分けるのが結構難しいため、だいたいバブルだと思っておくのが良いですw

ただし、不動産投資のように「その物件の希少価値」・「物件の所在地の周辺人口(今後の推移も含む」・「周辺環境」・「周囲の物件の相場や路線価」等の「価格を形成する要素がはっきりわかっている」場合で、過去の取引実績があり、ある程度市場が形成されている場合は、バブルの投資対象ではありません。

そのため、不動産は都市部の一等地に限れば、まだまだ投資対象として優れています。

一方、仮想通貨は、価格を形成するルールがまだ成立していないため、バブルの投資対象です。

個人的には、リップルだけは実用性があるため(国際送金のスピード向上とコストダウンが可能)、ある程度それなりの価格にはなると思っていますが、後の通貨はほぼこじつけだと思っているため、ギャンプルに近い投機になると思っています。

あえて、ギャンブル的な感覚で少額の金額をバブル株やバブルの投資対象につぎ込むは別に良いと思うのですが、資産のうち大きな割合とこれらの投資対象につぎ込むと、虎の子の資産が1/3や1/100になってしまう可能性があります。

一時期の不動産バブルや仮想通貨で資産が3~10分の一になった人もいますし、株だと1/100に資産がなってしまうような株もありました。

(ソフトバンクも一時期、実力以上の評価になっており、天井で買った人は大損していましたね)

最悪の場合、仮想通貨の盗難や株式の投資対象企業の廃業のように、折角苦労して貯めた資金がなくなってしまうリスクも大いにあります。

そのため、バブル株やバブルの投資対象について

1:基本的には投資しない。

2:ただし、どうしても投資をしたい場合は、資産の内大きな割合の投資をせず、少額投資に務める

3:投資した場合は、常に情報収取を徹底して、いつでもその投資市場から撤退できるようにしておく

という対策が必要だと思います。

個人的には、ハイリスクの投資対象はハイリターンを生みやすいので、最悪なくなっても問題ない資金で、2と3を実施するのが良いと思います。

【オススメ度:★★★★★】WealthNavi (「ウェルスナビ」)でお手軽国際分散投資〜世界経済の成長を取り込む〜

こんにちは。HARUKIです。

今回は、最近はまっている株式投資ブログの「バフェット太郎さん」のブログをみて思ったことについて記載します。

*参考:バフェット太郎さんのブログ:http://buffett-taro.net/

バフェット太郎さんは、いろんな週刊誌等や本も出版したため、米国株式投資のブログ界では大変有名です。

*本⇩

基本戦略は、

・「米国株の高配当株に15〜20銘柄程度まででバランスよく投資し、配当や利益を再投資することでお金持ちになれる」

という「米国株高配当投資戦略」を取っています。

アメリカ株は、基本的には人口も増えて経済的にも強いですし、経済を支える基盤の政治も強いので、このような米国株に投資する戦略は成功しやすく、「参入障壁ができて、キャッシュを生み出している優良企業に投資し、配当の再投資を繰り返す」という戦略は、かの有名なウォーレンバフェットも取っている素晴らしい戦略です。

この戦略は、好景気には主にグロース株と言われるテクノロジー株やベンチャー株に対してアウトパフォーマンスになりますが、リーマンショックのような不景気時にも株価の値上がりを元に購入している人が少なく配当目的の長期ホールドしている投資家も多いため、あまり株価が落ちません。

ただし、意外に負けている期間が長いため我慢が必要なのは事実で、このバフェット太郎さんは市場をアンダーパフォームしていますw

上記に加えて、敵を作りやすい表現を好む方なので、非常に多くのアンチがいるようです。

特に、よく「くそダサい投資家」等というワードを使っているにも関わらず、パフォーマンスが対してよくないのがアンチを作る最大の原因です。実力がないのに、ブログを書くな等も言われております。

そのため、地味に投資の神様も採用しているバリュー投資の真髄である「アメリカ市場の成熟×参入障壁が高い企業に対して、配当の再投資を実施していく戦略」を実施できているにも関わらず、投資手法は評価されていません。

*最近のアウトパフォーマンスも上記の悪評に拍車をかけています。

バフェット太郎さんは素晴らしい分析ができる賢い方ですが、意見が偏っており1点だけ大きな勘違いをしています。それが、

・グロース株でも、本当に稼ぐ力がある株式は長期投資しても良い

ということです。

つまり、現在のマクドナルドやブリテッシュアメリカンのような参入障壁画大きなりキャッシュを生み出せるような企業は買いです

この観点がバフェット太郎さんには抜けています。

特に昔ながらのバリュー株をずっと買い続ければ良いものではなく(その株が引き続き大きな競争優位を持っている場合は別)、これからも競争優位がある株を買うのが必要です。

実際、本家本元のウォーレンバフェットは、「アップル」や一時期「IBM」のような株式に投資をしていました。

こちらのバフェット太郎さんは、アップルとアマゾンの違い等を明確に理解しておらず、とりあえずオールド優良株のみに投資しており、IT株を全て投資対象外としています。

事実、ITバブルで実力のない株(仮想通貨みたいな株)は淘汰されましたが、一時期100ドルを超えて5ドルまで株が下がった本当に競争優位性がある「アマゾン」は今や2000ドルを超えています。

テクノロジーの進歩により、変化が大きいのは実社会のみでなく投資市場も同じですね。

結局は、変化に対応できるもののみが、ビジネスでも投資でも生き残ることができます。

【オススメ度:★★★★★】WealthNavi (「ウェルスナビ」)でお手軽国際分散投資〜世界経済の成長を取り込む〜

楽天証券↓

こんにちは。HARUKIです。

今日は最強株アマゾンについてです。

アマゾンは、2001年創業時に100万円を投資していれば、1億円以上になっていたという驚異的な銘柄です。

いわゆるお金持ち株w

アマゾンに関しては、大量のブログや財務分析の情報HPがありますが、今回は少し定性的なところに焦点を当てたいと思います。

アマゾンは、営業利益は出ていませんが、営業キャッシュフローは順調に成長しており、財務観点ではいろんなブログで詳細が記載されているのですが、今回は少し定性的なところにフォーカスしたいと思います。

アマゾンはよくC.C.C(キャッシュコンバージョンサイクル)が短いことで知られていますが、最も素晴らしいのは、

・出た利益を勝てる領域×テクノロジーにどんどん投資していること

です。

例えばですが、「Kivaのロボットを活用した物流システムの効率化」・「3Dプリンタの活用」・「AWS」・「広告事業」・「amazon prime」等になります。

それぞれの財務的な成長率は、他のブログに譲りますが、aws等は圧倒的な成長をしておりアマゾンの圧倒的な利益を生み出す「鉱山」になります。

そして、ECで出た利益をamazon primeやAWSの開発に投資して、ここまで大きくしたアマゾンは本当に素晴らしいと思います。

これです。現在反映している企業のほぼ全てが「圧倒的な顧客思考」を実現できている企業ばかりですが、アマゾンも例にもれずです。

実は投資をする際にこの圧倒的な顧客思考は非常に重要です。

いくら投資をたくさんして、早く動いても顧客が求める物を作らないといけません。

顧客が求められるのは、①現在の顧客が課題に感じているもの ②顧客が気づいてはいないが、あったら買うもの の2点なのですが、アマゾンは②の創出が圧倒的にうまいです。

P&Gやキーエンス等の高収益企業も②がうまいと言われれています。①の解決がうまいのは、ユニリーバやリクルートです。

個人的には②がリスクも高いですが、イノベーティブで面白いと思います。

ベゾスは素晴らしいです。元々投資銀行で成功していただけでなく、アマゾンのECをここまで大きくし、AWSやamazon prime等の様々なイノベーションを生み出しています。最近は、宇宙事業にも個人的に力を入れており、ここまで素晴らしい経営者と同じ時代に生まれることができたことに感謝です。

【オススメ度:★★★★★】WealthNavi (「ウェルスナビ」)でお手軽国際分散投資〜世界経済の成長を取り込む〜

こんにちは、HARUKIです。

最近面白いニュースを見つけました!!

こういうようなランキングは巷にありますが、少し時間衂軸を長くとると大変面白いと思います。

例えばですが、

1位:ディップ

2位:シノケンハーモニーず

3位:アイサンテクノロジー

等があります。

それぞれなんと株価の上昇率が、68倍、36倍と非常に大きな倍率です。

それぞれ100万円投資していたら、6800万円と3600万円ですね笑

まあ、あまり意味のない皮算用ですが。。。。。

上のランキングですが、harukiとしては実は2位のシノケンハーモーニーしか知りませんでした(少し恥ずかしい・・・笑)

>前回記載したシノケンの記事:不動産投資を検討するために「シノケンのアパート経営説明会」に行ってきました!

さて、ディップは調べてみると有名な、

・バイトルドットコム

を運営していました。

バイトルドットコムは流石に知っていましたね笑

最近だと、乃木坂を起用しており(https://campaign.baitoru.com/46/)、非常に好評とのこと。

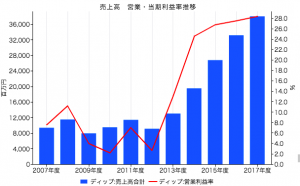

実は株価が上がっているだけ、売上・利益共に絶好調。

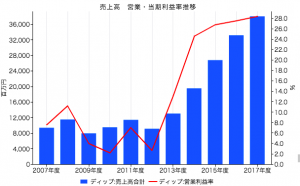

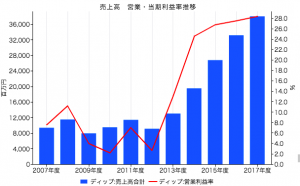

見てください。この綺麗なグラフw

いろんな情報を見ていると要因は主に3つで、

①圧倒的な人不足を背景とした需要が伸びていること

②AKBや乃木坂を活用したCM戦略で、「バイト=バイトル」という想起率が高いこと

③従業員を不況時に解雇せずに、景気がよくなった時に一気にスタートができた

ということです。

市場が伸びているのは業績好調要因の最も大きな要素なので当然なのですが、労働集約型の事業なので確かに人を活用する戦略はその通りで素晴らしいです。

ただ、人を不況時に抱え込むというは非常に怖く、この意思決定ができた経営者は素晴らしいです。

そして忘れてはいけないのは、ディップがリクルートが出しているタウンワークを出し抜けたのは、

・WEBの会社

ということです。

リクルートは圧倒的な代理店数や圧倒的な顧客接点数を保有していますが、それが足かせになりディップはうまくWEBを活用して、求職者の集客ができました。

今は、リクルートも松本ひとしさんのCMやアプリのみならず、様々なWEB施策を講じていますが、ディップが短期的には優位性がありました。

ぜひ、このような会社を見つけて投資したいと思います。

【オススメ度:★★★★★】WealthNavi (「ウェルスナビ」)でお手軽国際分散投資〜世界経済の成長を取り込む〜